Организация-налогоплательщик признана банкротом. Более 50% реестра требований кредиторов составляют требования налогового органа (без проведенной «налоговой реконструкции»), основанные на вступившем в силу судебном акте. Казалось бы, что в таком случае имеются все основания для привлечения директора, действовавшего в период налоговой проверки, к субсидиарной ответственности.

Однако полагаем, что в данном случае суду необходимо установить дату объективного банкротства должника с учетом действительных налоговых обязательств (то есть с учетом расходов налогоплательщика) применительно к директору, недобросовестность которого НЕ установлена.

Для установления даты объективного банкротства необходимо составить модель баланса активов налогоплательщика и суммы действительных налоговых обязательств.

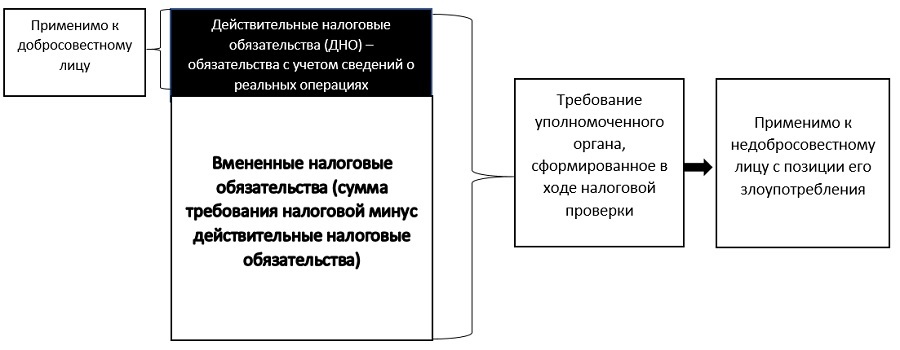

Более подробно в данном случае необходимо остановиться на действительных налоговых обязательствах. Действительные налоговые обязательства - сумма недоимки возможная к доказыванию и расчету налогоплательщиком и налоговым органом в ходе налоговой проверки или судебного разбирательства, используя имеющиеся сведения о реальных операциях, которые были заменены для исчисления налогов при нарушении законодательства о налогах и сборах, а также пени и штрафы в части данной суммы.

Однако полагаем, что в данном случае суду необходимо установить дату объективного банкротства должника с учетом действительных налоговых обязательств (то есть с учетом расходов налогоплательщика) применительно к директору, недобросовестность которого НЕ установлена.

Для установления даты объективного банкротства необходимо составить модель баланса активов налогоплательщика и суммы действительных налоговых обязательств.

Более подробно в данном случае необходимо остановиться на действительных налоговых обязательствах. Действительные налоговые обязательства - сумма недоимки возможная к доказыванию и расчету налогоплательщиком и налоговым органом в ходе налоговой проверки или судебного разбирательства, используя имеющиеся сведения о реальных операциях, которые были заменены для исчисления налогов при нарушении законодательства о налогах и сборах, а также пени и штрафы в части данной суммы.

После определения действительных налоговых обязательств следует восстановить модель бухгалтерского баланса организации с учетом действительного размера налоговых обязательств - при рассмотрении вопроса о привлечении КДЛ к субсидиарной ответственности необходимо соотнести размер действительных налоговых обязательств со стоимостью активов организации. Штраф по ст. 122 НК РФ не должен учитываться в данной ситуации, так как штраф накладывается на организацию по итогам неисполнения обязанности.

Иными словами, необходимо осуществить расчет недоимки и пени по налогам за указанный период и до момента прекращения полномочий КДЛ и, если стоимость активов организации окажется больше, чем налоговые обязательства, то нельзя говорить о возникновении банкротства в период деятельности такого КДЛ и, соответственно, о возможности его привлечения к субсидиарной ответственности.

Для того, чтобы разрешить вышеуказанные вопросы необходимо привлечение к делу лица, имеющего специальные знания в области бухгалтерского и налогового учета. Полагаем, что самостоятельно ни конкурсный управляющий, ни стороны дела не могут дать оценку реальным последствиям действий такого КДЛ в контексте возникновения признаков неплатежеспособности организации и определить дату объективного банкротства.

Такая Экспертиза должна носить бухгалтерский характер, так как правильный расчет должен учитывать все показатели как первичной, так и бухгалтерской документации, а именно сведения по приобретенному товару, а также расходы на него.

Иными словами, необходимо осуществить расчет недоимки и пени по налогам за указанный период и до момента прекращения полномочий КДЛ и, если стоимость активов организации окажется больше, чем налоговые обязательства, то нельзя говорить о возникновении банкротства в период деятельности такого КДЛ и, соответственно, о возможности его привлечения к субсидиарной ответственности.

Для того, чтобы разрешить вышеуказанные вопросы необходимо привлечение к делу лица, имеющего специальные знания в области бухгалтерского и налогового учета. Полагаем, что самостоятельно ни конкурсный управляющий, ни стороны дела не могут дать оценку реальным последствиям действий такого КДЛ в контексте возникновения признаков неплатежеспособности организации и определить дату объективного банкротства.

Такая Экспертиза должна носить бухгалтерский характер, так как правильный расчет должен учитывать все показатели как первичной, так и бухгалтерской документации, а именно сведения по приобретенному товару, а также расходы на него.